所得税の確定申告の期間は、2月16日から3月15日までです。

うっかりこの期限を過ぎてしまったらどうなるのでしょうか。

実は結構いろんなペナルティが、課されることになります。

今回は期限内に申告できなかった場合、どんなペナルティーが課されてしまうのか、についてまとめてみました。

スポンサードリンク

目次

確定申告とは

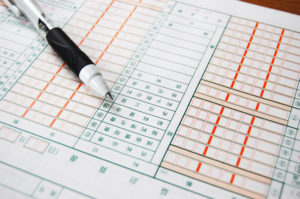

確定申告というのは、1年間の所得を計算し、納税額を確定・申告する一連の手続きのことをいいます。

サラリーマンの方であれば、前年の所得に基づき源泉徴収行い、年末調整によって1年間の所得と税額が確定します。

給与等の金額が2000万円超の場合や、給与所得以外の所得金額が20万円超である場合などを除き、原則として確定申告をする必要はありません。

ただし、住宅ローン控除を受ける場合の1年目や、医療費控除を受けるためには確定申告が必要になります。

一方個人事業主の場合、予定納税基準額(前年の所得税額に一定の調整をした金額)が、15万円以上である場合には、7月(第1期)、11月(第2期)に予定納税をする必要があります。

所得税法では、「納付すべき所得税額があるときは、第3期(2月16日から3月15日まで)において「確定申告書」を提出しなければならない」とされています。

つまり、納付すべき税額がある人は、「確定申告書」を提出しなければならず、申告書の提出は義務になります。

個人事業主であれば、1年間の所得を計算し、税額が予定納税額を上回った場合、第3期(2月16日から3月15日)に確定申告書を提出する義務が生じます。

逆に予定納税で税金を納めすぎていた場合、申告書の提出は義務ではありません。

この場合「還付を受けるための申告書を提出することができる」とされています。

還付を受けたければ自主的に請求してください、といった趣旨になります。

放っておいても国が自動的に返してくれるわけではなく、自分から積極的に「還付を受けるための申告書」を提出なければ、納めすぎた税金は帰ってきません。

ちょっとずるですよね。

3月15日までに確定申告書を提出しなかったらどうなる?

「無申告加算税」と「延滞税」が課され、他にもデメリットが…

無申告加算税

法律上3月15日までに、確定申告書を提出しなければならないとされていますが、それ以降でも申告書の提出は可能です。

その場合の申告を「期限後申告」といい、本来納付すべき所得税額のほかに、「無申告加算税」(納付すべき税額× 15%)が追加で課されます。(50万円を超える分は20%)

要するに期限内に申告しないと、15%余計に税金を納めることになります。

ただし、申告期限後であっても、税務調査を受ける前に自主的に申告を行った場合は、5%となります。

( 申告期限内に確定申告書を提出しなかった場合)

| 内容 | 無申告加算税 |

| 法廷申告期限から1月以内に自主申告・納付 + 一定の要件 | なし |

| 税務調整前に自主申告した場合 | 5% |

| 納付税額のうち50万円以下 | 15% |

| 納付税額のうち50万円超 | 20% |

試しに納付税額を80万円として「無申告加算税」を計算してますね。

①自主申告しなかった場合

500,000円×15% = 75,000円

300,000円×20% = 60,000円

75,000円+ 60,000円= 135,000円

これが無申告加算税になります。

②税務調査前に自主申告をしたと仮定した場合の税額はこのようになります。

800,000円× 5% = 40,000円

135,000円ー40,000円=95,000円

税務調査前に自主申告すると95,000円「無申告加算税」が少なくなります。

結構大きな額になります。

もしも申告していないことに気がついたら、ただちに申告手続き行うことをお勧めします。

延滞税

期限内に確定申告書提出しなかった場合、「無申告加算税」とは別に「延滞税」というペナルティも課されます。

これに対し「延滞税」というのは、納付期限までに税金を納付しなかった場合のペナルティ。言ってみれば利息に相当します。

延滞税の税率は、原則として年率で最初の2月は7.3% 、2月を経過後は14.6%となっており、納付が遅れるにつれて大きな金額を支払うことになります。

スポンサードリンク

悪質な場合は重加算税も

なお帳簿の改ざんや、虚偽の記載などの悪質な所得の偽造が発覚した場合、「無申告加算税」「延滞税」に加えて、「重加算税」が課されます。

重加算税の税率は35〜40%と非常に重く、また悪質な場合は刑事罰を受ける可能性もあります。

所得の隠蔽などはくれぐれも行わないようにしてください。

本当に痛い目に会います。

青色申告特別控除受けられなくなる

青色申告の65万円の控除は、期限内申告が前提となります。

期限内に申告しないと、これが受けられなくなり、10万円の控除しか認められなくなります。

課税所得が、最大55万円大きくなってしまう、と思っていただいていいと思います。

税額の基本算式は次の通りです。

課税所得 × 税率 = 納付税額

当然、納付税額も増えますよね。

つまり法定申告期限内に申告しないと、「無申告加算税」や「延滞税」といったペナルティの税金が上乗せされるだけでなく、本来納付すべき所得税額自体も大きくなってしまう、ということになります。

※本税が大きくなるということは、上乗せされる「無申告加算税」や「延滞税」もさらに大きくなることを意味します。

さらに2年連続で期限内に申告できないと、青色申告自体が取り消しになる可能性もあります。

デメリットが大きいですから充分注意してください。

デメリットまとめ

| ペナルティ | 内容 |

| 無申告加算税 | 50万円以下15% 50万円超20万円 |

| 延滞税 | 2月以内7.3% 2月超14.6% |

| 重加算税 | 35% or 40% 刑事罰もあり |

| 青色申告特別控除 | 65万円 → 10万円 青色申告の取り消しもあり |

期限内に還付を請求できなかった場合は?

還付は義務ではないので、ペナルティはありません。

基本的に3月15日以降も還付申告は可能です。

還付申告が可能な期間は、翌年1月1日から5年間です。

要するに5年以内ならば、遡って請求することができることになります。

これはサラリーマンの医療費控除であっても、還付は請求できます。

可能であれば、使ってみてください。

ただ、基本的に還付金があっても税務署は通知してくれません。

自分で還付金の存在に気づいて、自ら還付請求をする必要があります。

まとめ

いかがでしたでしょうか。

無申告加算税、延滞税に加え重加算税、さらには青色申告特別控除の無効と取り消し。

期限内に申告しないと、本当にデメリットだらけです。

出来る限り期限内申告を目指しましょう。

特に2年連続の期限後申告は気をつけてください。

スポンサードリンク